清水宏の独り言

2014年5月30日 金曜日

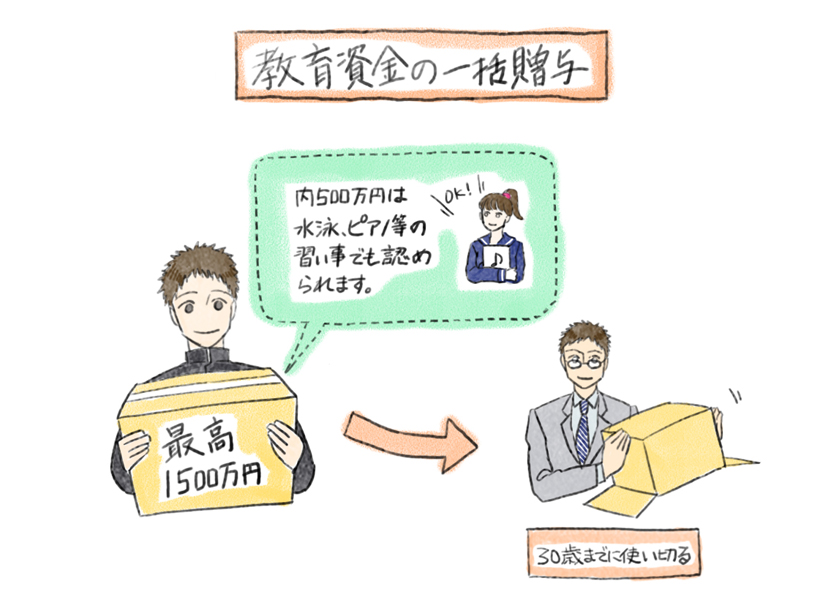

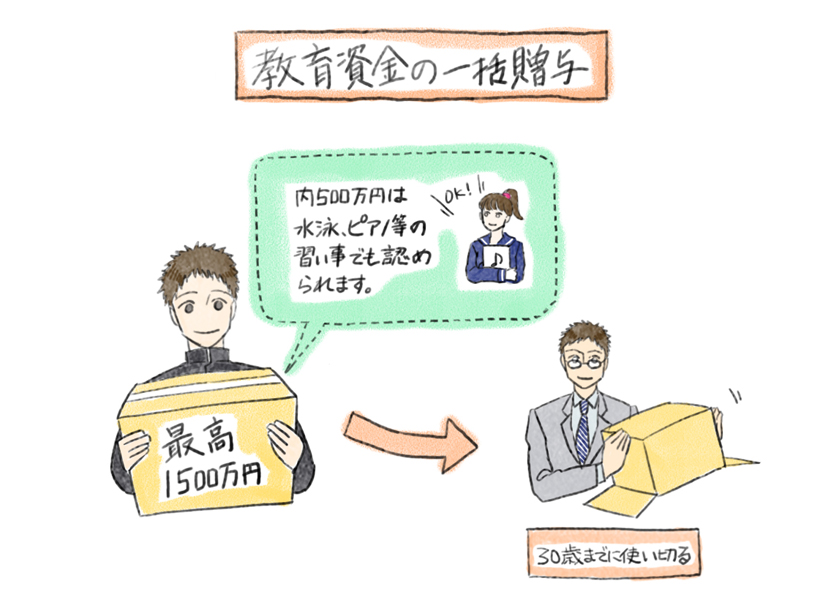

教育資金の一括贈与に係る贈与税の非課税制度

生活費や教育費というのはもともと贈与税の非課税枠ですが、もっと大きな金額を一括で贈与しても非課税になるという、教育資金の一括贈与という制度が昨年できました。

最高1,500万円です。

そしてもらった方が30歳に達したところで残高があれば、その時点で贈与税がかかりますので、それまでに使い切ってください。

注意点としては、1,500万円の内500万円までは学校など教育機関でなくても認められますので、スポーツや芸術、例えば水泳やピアノなどの習い事も認められます。

ただし実家を離れて遠くの学校などに行った場合の下宿代などは非課税と認められません。

但し学校の寮に入った場合は認められます。

最高1,500万円です。

そしてもらった方が30歳に達したところで残高があれば、その時点で贈与税がかかりますので、それまでに使い切ってください。

注意点としては、1,500万円の内500万円までは学校など教育機関でなくても認められますので、スポーツや芸術、例えば水泳やピアノなどの習い事も認められます。

ただし実家を離れて遠くの学校などに行った場合の下宿代などは非課税と認められません。

但し学校の寮に入った場合は認められます。

投稿者 清水宏税理士事務所 | 記事URL

2014年5月23日 金曜日

印紙税について

今回は印紙税のお話をします。

印紙を貼る代表的な例は、売上代金の受取書・・・まぁ領収書ですね、従前ですと3万円以下の場合は印紙を貼る必要は無かったのですが、この平成26年4月1日以降、その額が5万円に引き上げられました。

また、こういう取引をしましょうという内容の契約書、これを継続的取引契約書と言うのですが、こういった業務提携の契約書に印紙を貼ってないケースがよく見られます。

この場合は、契約書の中には特に金額が記されてなくても、4千円の印紙を貼らなくてはいけません。ご注意下さい。

投稿者 清水宏税理士事務所 | 記事URL

2014年5月19日 月曜日

生命保険の非課税枠について

相続税対策として、相続税の非課税枠を利用して相続財産、相続税を減らそうとする手段の一つに、生命保険金の活用が考えられます。

例えば500万円の生命保険金をかけていた場合と、現預金で500万円を持っていた場合で取り扱いが変わります。

現預金で持っていると当然相続税の対象になりますが、生命保険金の場合ですと、法定相続人一人につき500万円の非課税枠がありますので、例えば3人であれば一1500万円、死亡して受け取った保険金は全て非課税になります。

と言うことは、現金を預貯金で持っているよりは生命保険をかけて、保険金を相続人が受け取った方が、相続税がかからないので有利ということになります。

具体的に言いますと、お年を召されてからでも入れる保険として、一時払いの終身保険、これを活用する事でこのような対策が可能になります。

例えば500万円の生命保険金をかけていた場合と、現預金で500万円を持っていた場合で取り扱いが変わります。

現預金で持っていると当然相続税の対象になりますが、生命保険金の場合ですと、法定相続人一人につき500万円の非課税枠がありますので、例えば3人であれば一1500万円、死亡して受け取った保険金は全て非課税になります。

と言うことは、現金を預貯金で持っているよりは生命保険をかけて、保険金を相続人が受け取った方が、相続税がかからないので有利ということになります。

具体的に言いますと、お年を召されてからでも入れる保険として、一時払いの終身保険、これを活用する事でこのような対策が可能になります。

投稿者 清水宏税理士事務所 | 記事URL

2014年5月10日 土曜日

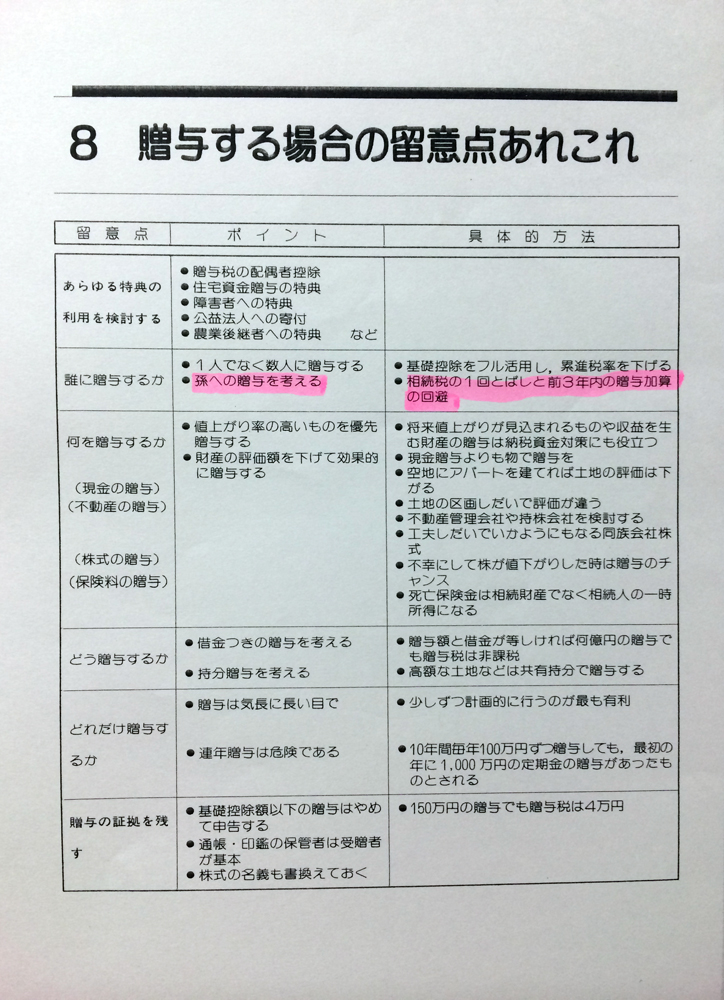

孫への贈与

なぜ孫に相続するか?これについて説明します。

孫への贈与は相続税を前提に考えています。

財産がたくさんあって相続税が結構かかる方は相続財産を減らしたいと言う気持ちがあります。

具体的には子供に贈与したり、奥さんに贈与したりして相続財産を減らそうとします。

ですが、子供や配偶者の場合は過去3年に贈与したものは、せっかく贈与したのに元に戻されてしまって全然財産減らしになりません。

その点、孫は法定相続人ではないので過去3年の贈与もそのまま戻されずにちゃんと財産が減らせる事が出来ます。

相続というのは親から子供という順序が普通だと思いますが、この場合、親から子供を飛び越して孫への贈与なので相続税が一回飛ばせるという利点もあります。

こういった理由でみなさんも孫への贈与を考えてみてはいかがでしょう?

孫への贈与は相続税を前提に考えています。

財産がたくさんあって相続税が結構かかる方は相続財産を減らしたいと言う気持ちがあります。

具体的には子供に贈与したり、奥さんに贈与したりして相続財産を減らそうとします。

ですが、子供や配偶者の場合は過去3年に贈与したものは、せっかく贈与したのに元に戻されてしまって全然財産減らしになりません。

その点、孫は法定相続人ではないので過去3年の贈与もそのまま戻されずにちゃんと財産が減らせる事が出来ます。

相続というのは親から子供という順序が普通だと思いますが、この場合、親から子供を飛び越して孫への贈与なので相続税が一回飛ばせるという利点もあります。

こういった理由でみなさんも孫への贈与を考えてみてはいかがでしょう?

投稿者 清水宏税理士事務所 | 記事URL

2014年5月 3日 土曜日

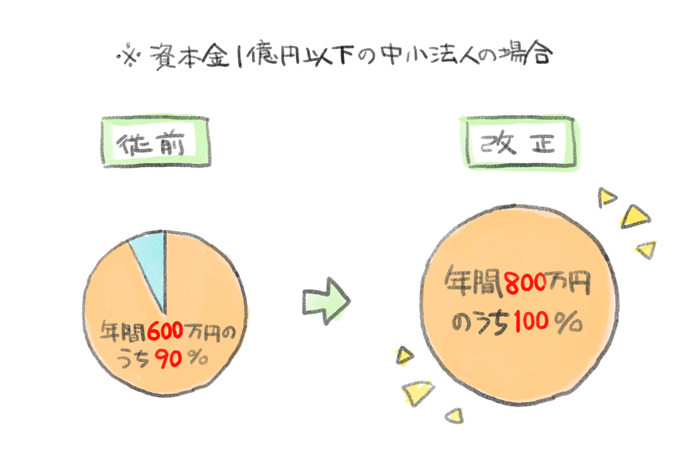

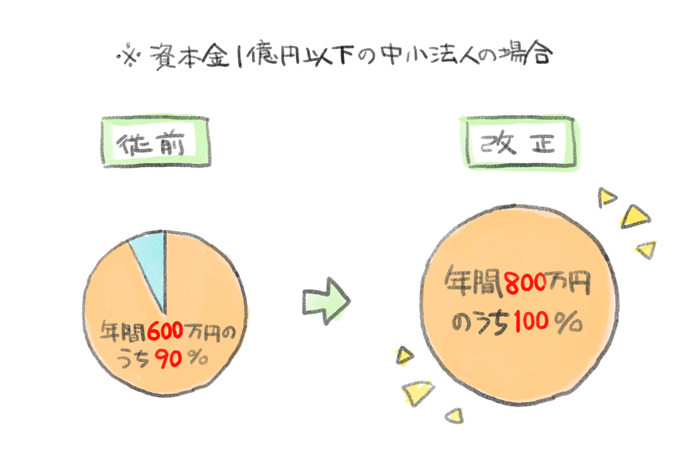

法人の交際費限度額の改正

法人税の交際費は基本的に1円も税法上損金として認められません。

ただし資本金一億円以下の中小法人の場合は一定の限度額のもと、特例として交際費として認めるという制度があります。

この制度のもとでは、従前は年間600万円の90%まで認めるということだったのですが、改正が入りまして、年間800万円の100%が認められることになりました。

これとは別個に1人1回5,000円以下の飲食費は損金として認められていますが、これは交際費に含めないという点が少し違います。結果的には損金になりますが。

さらに、すべての法人に対して、上記の方法と飲食代の50%を損金とする方法との選択が可能となりました。

ただし資本金一億円以下の中小法人の場合は一定の限度額のもと、特例として交際費として認めるという制度があります。

この制度のもとでは、従前は年間600万円の90%まで認めるということだったのですが、改正が入りまして、年間800万円の100%が認められることになりました。

これとは別個に1人1回5,000円以下の飲食費は損金として認められていますが、これは交際費に含めないという点が少し違います。結果的には損金になりますが。

さらに、すべての法人に対して、上記の方法と飲食代の50%を損金とする方法との選択が可能となりました。

投稿者 清水宏税理士事務所 | 記事URL